PARASALCI BAKIŞ AÇISIYLA İSTİKRAR POLİTİKALARI

Yağmur Dilan Kartal

Özet

Bu çalışmadaki esas amaç, Monetarist Ekol hakkında giriş mahiyetinde bilgi vermek, ekonominin hangi koşullar altında istikrarlı ya da istikrarsız olabileceğini, Monetarist iktisatçıların istikrarsızlığın sebeplerini hangi temellere dayandırdıklarını ve nasıl bir çözüm önerileri olduğunu açıklamaya çalışmaktır. Bu ana çerçeve dahilinde özellikle giriş kısmında tarihsel bir arka plan oluşturulmaya çalışılmıştır. Bunun dışında, bu ekolün tarihsel süreci itibariyle Keynesyen Ekol’e bir tepki olarak doğmuş olmasından kaynaklı genel anlamda Keynesyen Ekol ile bir kıyas şeklinde ilerleyerek var olan sorulara cevaplar aranmaya çalışılmıştır.

Anahtar Kelimeler: Monetarizm, Milton Friedman, ekonomik istikrar, 1929 Büyük Buhranı, stagflasyon, Modern Miktar Teorisi,

- GİRİŞ

1929 Büyük Buhranı ardından gelen süreçte ve özellikle de 2. Dünya Savaşı sonrası neredeyse tüm dünyaya hakim olan iktisadi anlayış Keynesyen Ekol’dü. Keynesyen Ekol bildiğimiz üzere talep yanlı bir iktisat anlayışıydı ve ekonominin esas olarak maliye politikaları ile yönlendirilmesi gerektiğini, para politikalarının ise çoğunlukla etkinsiz olduğunu savunmuştur.[1] Devlet müdahalesi olmaksızın krizden çıkılamayacağı görüşünün tüm dünyada kabul görmesi ile müdahaleci devlet anlayışının diğer bir deyişle refah devleti anlayışının benimsenmesi trend olmuştur.

Nitekim 1950’li yıllardan beri Keynesyen politikalara şiddetle karşı çıkan bir isim vardı: Milton Friedman. Devletin ekonomi üzerinde bu kadar aktif rol oynaması konusunda endişeleri vardı, vakti geldiğinde bu düşüncelerinde ne kadar haklı olduğunu kanıtlayacaktı.

1970’li yıllara gelindiğinde ise farklı bir sorunla karşılaşıldı. Büyük Buhran yaşandıktan sonra Keynesyen politikalar işe yaramıştı. Sorun talep yanlıydı ve cevap da talebi teşvik etmeye yönelik olmuştu. Keynes’e göre ekonomik dünyada bir aksaklıkla karşılaşılırsa bu aksaklığın arkasındaki sebep her zaman talep olmalıydı. Ancak Keynes’in bile gözden kaçırdığı bir nokta vardı ki bu onun teorisinin meşruiyet kaybetmesine sebep olacak derece önemli bir konuydu: ekonomik krizlerin ya da bunalımların ortaya çıkmasında arzdan kaynaklanan sebepler de olabilir.

1973 Petrol Krizi sonrası durgunluk ve enflasyonun aynı anda yaşanması (stagflasyon) ile Keynesyen Ekol’ün meşruiyet kazanmasında önemli rol oynayan Phillips Eğrisi’nin (enflasyon ve işsizliğin birbiri için bir trade off olduğunu söyleyen teori) yanlışlandığını görmüş olduk. Yaşanan durum ekonominin arz cephesiyle alakalı iken Keynesyen anlayışın talep yönlü politikaları doğal olarak işe yaramamıştı.[2]

1930’lardan beri Keynesgil iktisada karşı koyuşun kalelerinden biri olan Chicago Okulu Geleneğinden yetişmiş Milton Friedman ve yakın çevresindeki iktisatçıların, 1950-60’larda şiddetlenen eleştirileri ve alternatif görüşleri; 1970’lerde ortaya çıkan stagflasyon krizinin keynesyen politikalarla çözümlenememesi durumunda yükselişe geçti. Bu yıllardan itibaren iktisattaki en ciddi tartışma Monetarizm/Keynesyen iktisat tartışmalar olmuştur.

- MONETARİZM VE MILTON FRIEDMAN

Monetarizm kelimesi ilk olarak Karl Brunner’in Federal Reserve Bank Saint Louis Review dergisinde yayınladığı bir makalede kullanılmıştır.[3] Monetarizm basit anlamda, kontrollü bir para arzı yönetimi ile ekonomide oluşabilecek herhangi bir aksaklık durumunu piyasanın kendisinin düzene getireceğini söyler.[4]

Bugün itibariyle baktığımız zaman monetarizm büyük ölçüde Milton Friedman ile özleştirilir. 1963 yılında Friedman ve Swartz’ın beraber yazdığı Amerika’nın Parasal Tarihi adlı makalede 1929 Büyük Buhranı’nın temel nedeninin Amerikan Merkez Bankası’nın(FED) yanlış para arzı uygulamaları olduğu belirtilir. Friedman’a göre 29 Buhranı basit parasal hamleler ile atlatılabilirdi. Talepte yaşanan daralma karşısında para arzı gereken ölçüde arttırılmalıydı, ancak FED tam aksine 1929 ve 1933 yılları arasında para arzında %33 daralmaya gitmişti. Ona göre krize asıl sebebi para arzının sabit tutulması bir yana daraltılmasıydı.[5]

Milton Friedman ve öğrencileri para teorisi ve para politikası konusunda ciddi çalışmalar yapmışlardır. Monetarizmin temelinde Klasik Miktar Teorisi’ne getirdikleri yeni yorum olan Modern Miktar Teorisi yer alır. Bu teori muhasebesel bir nitelik taşır, yani doğru olmak zorundadır. Teoriye göre para arzı ile paranın (elden ele) dolaşım hızı ekonomideki nominal harcamalara eşittir. Burada nominal harcamalardan kasıt satılan mal ve hizmetlerin toplam miktarının bu ürünlerin ortalama fiyatıyla çarpımıdır. Fakat muhasebesel kimlik açısından bu eşitlik paranın dolaşım hızı nedeniyle tartışmalıdır. Monetarist teori paranın dolaşım hızının genel olarak istikrarlı olduğunu düşünür ve bu da nominal gelirin büyük ölçüde para arzının bir fonksiyonu olduğunu ima eder.[6] Kısaca fiyatların para arzındaki değişiklikler ile orantılı hareket ettiğini, enflasyonun ise parasal büyümeden kaynaklandığını ifade eder.

Monetaristler de aynı Klasik İktisatçılar gibi kısa vadeli dinamiklerden ziyade uzun vadeli dinamikleri dikkate almışlardır. Bu noktada paranın yansızlığından bahsetmek gerekir. Onlara göre reel değişkenlerin denge değerleri uzun dönemde para arzından bağımsızdır. [7]

Milton Friedman’ın önderliğinde doğup gelişen Monetarizmin görüşleri esas olarak 4 maddede toparlanabilir.

- Parasal GSMH, parasal fiyat, parasal ücret gibi parasal değişkenlerin belirlenmesinde sadece para önemlidir. Özellikle maliye politikalarının önemi yoktur, çünkü etkinsizdir.

- Para, reel değişkenleri sadece bir süreliğine etkileyebilmektedir. Çünkü nihai olarak tek bir işsizlik, faiz ya da ücret dengesi vardır ve para ile bu reel değişkenleri geçici bir süre etkileyebilmek mümkündür. En sonunda eski denge seviyelerine döneceklerdir.

- Para arzının yukarda bahsedilen reel değişkenleri etkilemesi belli bir gecikme ile gerçekleşir. Bu gecikme istikrarlı olmayıp değişken bir yapıdadır. Henüz bilinmeyen sebeplerde bu gecikme 6 ay ile 24 ay arasında bir süreyi kapsar.

- Bundan dolayı para arzının kontrolü her ne kadar güçlü bir araç olsa da para arzını konjonktürel olmayan bir tarza değiştirmek suretiyle başarılı bir istikrar politikası seyretmek merkez bankaları açısından pek de ümit verici bir seçenek değildir. Bu nedenle en iyisi para arzındaki artışın sürekli olarak yüzde 4 ilâ 5 civarında kalmasını sağlamaya çalışmaktır. Bu durum sağlandığında, her şey yolunda gitmiş olacak ve enflasyonsuz bir ekonomik büyüme sürdürülebilecektir.[8]

- MONETARİST TEORİDE EKONOMİK İSTİKRARSIZLIĞIN KAYNAĞI

Monetarist iktisatçılar, ekonominin özel sektör tarafının özü itibariyle oldukça istikrarlı olduğunu söyleyerek aslında Klasik İktisatçılar gibi piyasa dinamiklerine inandıklarını ortaya koymuşturlar.

Monetaristlerin bu varsayımına rağmen biliyoruz ki ekonomiler zaman zaman çıkmazlara hatta krizlere girmektedirler. Onlara göre ekonomilerde yaşanan bu istikrarsızlıkların arkasında yatan sebep, devletin bir oyuncu olarak piyasaya para ve maliye politikaları gibi ayrımcı araçlarla müdahale etmesidir. Keynezyen Ekol düşünürleri ise aksini iddia ederler ve ekonomide özel sektör yapısından kaynaklanan istikrarsızlıklarla başa çıkmanın yolunun ancak devlet müdahalesi olduğunu savunurlar.[9]

- MONETARİST TEORİDE ENFLASYON, İŞSİZLİK VE UZUN DÖNEM PHILLIPS EĞRİSİ

Monetarist iktisatçıların enflasyona bakış açıları da Keynesyen Ekol düşünürlerinden farklıdır. Keynesyen Ekole göre, enflasyon tam istihdam seviyesine ulaşmış bir ekonomide ortaya çıkan talep artışlarından kaynaklanmaktadır. Oysa Monetaristler için enflasyonun temel kaynağı para arzındaki aşırı boyutlara varan artışlardır. Özellikle Friedman enflasyonun her zaman ve her yerde parasal bir olgu olduğunu vurgulamaktadır.

Monetaristler sosyal ve politik etkenlerin hükümetlerin davranışlarını etkilediğini ve enflasyon üzerinde bu şekilde bir dolaylı etkiye sahip olduğunu savunurlar. Bu dolaylı ilişkiden ötürü sonuçta para stoku ile enflasyon arasında sıkı bir ilişki olduğunu söylerler. Ancak buna rağmen para stoku ile enflasyon arasında uyuşmazlıklar olabileceğini de kabul ederler. Bu uyuşmazlıkların sebebini ekonomideki reel üretimdeki değişmeler ile hane halkının gelirlerine oranla ellerinde tutmak istedikleri para miktarlarındaki farklılık olarak gösterirler. Şöyle bir örnekle açıklamak gerekirse, belli bir dönemde para arzının sabit kalmasına karşın üretimin iki kat arttığını varsayalım. Böyle bir durumda fiyatlar genel seviyesinin yarı yarıya düşmesini bekleriz.

Monetaristler işsizlik ile ilgili sorunları Klasik İktisatçıların analiz araçlarıyla incelemeyi tercih etmişlerdir. İşsizlikle alakalı uzun dönemli sorunların kaynağında reel ücretlerin denge ücret düzeyine düşmesini engelleyen yasal ve sendikal düzenlemelerin yattığını kabul ederler.

Phillips Eğrisi’nin savunmuş olduğu işsizlik ve enflasyon arasındaki trade off ilişkisinin ancak kısa dönemde geçerli olabileceğini söyleyen Monetarist Ekol, uzun dönemde parasal ücret artışları enflasyon oranına ulaşacağından enflasyona katlanma suretiyle işsizlik oranlarının düşürülemeyeceğini söyler. [10]

Bu noktada “Doğal İşsizlik Oranı” hipotezinden bahsetmekte fayda var. Bu hipotez, sadece enflasyon artışına katlanmak yoluyla işsizlik oranının uzun dönemde doğal işsizlik olarak tanımlanan seviyenin altına çekilemeyeceğini ifade eder.

Monetaristlerin bu analizden çıkardıkları anlamı şöyle açıklarsak; Phillips Eğrisi kısa dönemde geçerlidir, ancak uzun dönemde işçilerin beklenen enflasyon oranları gerçek enflasyon oranlarına eşit olacağından işsizlik ile enflasyon arasında negatif yönlü çalışan bir ilişkinin varlığından bahsetmek doğru değildir.

- MONETARİST PARA TALEBİ VE PARA ARZI TEORİSİ

Milton Friedman 1956 yılında yayınladığı The Ouantity Theory of Money: Restatement adlı makalesinde kendi para talebi teorisini ortaya atmıştır. Keynes’in Likidite Tercihi Teorisi ve Klasik Miktar Teorisi’nde yer alan işlem amaçlı para talebi kavramının yerine ankes talebi kavramı yer alır. Friedman bunu da bir adım ileri atarak paranın miktar teorisinin sadece gelir, tüketim ya da fiyat teorisi olmakla kalmayıp aslında bir para talebi teorisi olduğunu söyler.

Yazdığı tüm makaleler ve kitaplar göz önüne alındığında Friedman kendi miktar teorisini iki temele dayandırmıştır:

- Nominal-reel para miktarı ayrımı, bir mal ve hizmet sepetine ya da paranın bir mal ve hizmet akımı elde edilmesine olanak verdiği bir zaman dilimine göre açıklamaktadır.

- Ekonomik birimlerin ellerindeki efektif ankes miktarıyla arzuladıkları reel ankes miktarı arasındaki fark, ekonomik dalgalanmaların temelinde yatan para miktarındaki değişmelerin etkisini belirlemektedir.[11]

Para talebini belirleyen başlıca faktörler şunlardır:

- Servet: Keynes’in ihmal etmesine rağmen para talebini doğrudan doğruya etkileyen en önemli faktör servettir. Yüksek gelir sahibi bireylerin harcamaları da yüksek olacağından daha fazla para talebinde bulunacaklardır. Tabi burada Friedman’ın literatürden bir başka farklılaşması da serveti beşeri ve beşeri olmayan servet olarak ayırmasıdır. Toplam servet içerisinde beşeri servetin oranı arttıkça likidite gereksinimi de artar. Beşeri sermaye istenildiği vakit likite çevrilemez. Dolayısıyla, toplam servet içerisinde beşeri sermayenin payı arttıkça para talebi de artar.

Friedman serveti sürekli gelir hipotezi olarak kavramlaştırmıştır. Sürekli gelir beklenen ortalama uzun dönem gelir olarak tanımlanabilir. Ayrıca kısa sürede oluşmadığından kısa vadeli dalgalanmalardan da etkilenmez. Toplam talebin en önemli unsurlarından biri olan tüketim harcamaları milli gelirde gözlenen daralmalardan çok fazla etkilenmez.[12] Sürekli gelir hipotezini fonksiyonel olarak şu şekilde göstermek mümkündür:

Cp=kYp

Burada;

Cp: Sürekli tüketimi,

k: Sürekli gelirden tüketime aktarılan oranı

Yp: Sürekli geliri

ifade etmektedir.

- Faiz Oranı: Elde para tutmanın maliyeti, faiz getirisinden mahrum olmaktır. Bu nedenle para talebi faiz oranı ile negatif yönlü bir ilişki içerisindedir.

- Fiyat Düzeyi: Fiyatlar genel seviyesi arttıkça bireyler aynı miktar mal ve hizmet talebinde bulunabilmek için daha fazla paraya ihtiyaç duyacaklardır. Bu nedenle aralarında doğrusal bir ilişki vardır.

- Beklenen Enflasyon Oranı: Bilindiği üzere enflasyon para balanslarının reel değerlerinde aşınmaya neden olur. Enflasyon oranı, nominal faiz oranını aşarsa bireylerin satın alma gücünde daralma gözlenir. Bu nedenle beklenen enflasyon oranı arttıkça bireyler ellerinde para tutmak yerine reel değeri enflasyondan etkilenmeyecek varlıklara yönelirler veya cari tüketimlerini arttırırlar.

- Kurumsal Faktörler: Kurumsal faktörler, para talebinin belirlenmesinde oldukça önemli bir yere sahiptir. Ücret ve fatura ödemelerinin süreleri ve yöntemleri, iktisadi istikrarın yönelimi ile ilgili beklentiler, politik istikrara olan inanç gibi farklı etkenler, para talebini etkiler.

- Bireylerin Zevk ve Tercihleri: Para talebini belirleyen diğer bir faktörde bireysel zevk ve tercihlerdir. Bireysel zevk ve tercihlerin değişmesi, bireylerin para talebini değiştirebilir.

Yukarda açıklanan faktörlere bağlı olarak kişiler servetlerini değişik varlıklar arasında tahsis etmeye çalışırlar. Tahsis işlemi bu varlıkların marjinal getiri oranları eşit oluncaya kadar devam eder.[13]

Bu faktörler sonucu Friedman’ın reel para balansları ile ilgili talep fonksiyonu:

MD/P=f(Yp,r,Pe,u)

Burada,

Yp : Sürekli geliri (serveti),

r : Finansal varlıkların getirisi,

Pe: Beklenen enflasyon oranı,

u : Bireysel zevk ve tercihleri

göstermektedir.

Friedman’a göre faiz oranı para talebini etkilemede çok da fazla etkili değildir. Bu yüzden para talebi fonksiyonunda faize yer vermemiştir.

Para arzı konusuna geldiğimizde şunu belirtmek gerekir ki Parasalcı Okula göre para arzı dışsal bir değişkendir yani parasal otoritelerce belirlenir. Günümüzde parasal otoritelerden kasıt merkez bankalarıdır.

Eğer para arzına karar veren piyasa mekanizması dışında bir otoriteden söz ediyorsak, bu otoritenin para arzında değişiklikler yapmasının iktisadi sorunlara sebep olabileceğini anlamak gerekir ki gerçekten de para arzındaki kontrolsüz artışlar ekonomide birçok sorunun başlıca nedeni olmuştur. Örneğin para arzı artış oranı reel milli gelir artış oranından büyükse büyükse ekonomide enflasyon olacağını beklemek çok da şaşırtıcı olmaz. Tersi de aynı şekilde deflasyona sebep olacaktır.

Keynesyen Yaklaşım, para arzının arttırılması veya bireylerin elde tutmak istedikleri para balanslarını arttırmaları hadiseleri sonucunda faiz oranlarının düşeceğini söylerdi. Monetaristler de bu bakış açısında Keynesçilerle hem fikirdirler. Ancak Monetarist iktisatçılar bu düşüşün geçici olduğunu hatta uzun vadede para arzındaki bu artışın faiz oranları üzerinde yükseltici etkiler doğuracağını söyler[14]. Bu durumu bir örnekle açıklamak gerekirse:

Biliyoruz ki ekonomide reel milli gelir oranından daha fazla parasal genişleme yaşanıyorsa bunun enflasyonist sonuçları olacaktır. Böyle bir durumda faiz oranlarının %7, ülkedeki enflasyonun ise %8 oranında olduğunu varsayalım. Bireyler bu koşullar altında tasarruflarını ödünç vermekten kaçınacaklardır, çünkü faiz oranının reel getirisi aşınmıştır. Rasyonel bireyler böyle bir durumla karşılaştıklarında tasarruflarını reel getirisinde aşınma meydana gelmeyeceklerine inandıkları varlıklara (gayrimenkul gibi) yatırmayı daha doğru bulacaklardır. Ayrıca enflasyon olan her ülkede bireyler için cari tüketim harcamalarının, firmalar için yatırım harcamalarının, devlet için ise kamu harcamalarının artacağını da söylemek gerekir. Bu durum borçlanma gereksinimini doğuracaktır. Fakat başta faiz oranlarının düşük olduğunu, bu yüzden piyasada yeterince ödünç verilebilir fon olmadığından bahsetmiştik. Borçlanma gereksiniminin artması faiz oranlarının yukarı çıkmasına sebep olacaktır. İşte yukarda bahsettiğimiz parasal genişlemenin faiz oranlarında yükseltici etkiler doğurmasını Monetaristler bu şekilde açıklar ve literatürde buna Fisher Etkisi denir. [15]

Fisher Etkisi’ne göre;

Piyasa faiz oranı = reel faiz oranı + beklenen enflasyon oranı

Monetaristlere göre, piyasa faiz oranlarının azaltılması enflasyonist eğilimlerin azaltılmasını ve dolayısıyla parasal genişlemenin kısılmasını zorunlu kılar. Dolayısıyla para arzının kontrolü en önemli makro ekonomik konulardandır.

- ENFLASYON BEKLENTİSİ VE DOĞAL FAİZ ORANI

Keynesyen Ekol’e göre faiz paranın fiyatı olarak atfediliyordu, ancak Friedman bu tutumun yanlış olduğunu düşünüyordu. Ona göre faizler paranın değil kredilerin fiyatıdır. Yani aslında kredilerin artmasının faiz oranını düşürdüğünü, kredi daralışının ise faizleri yükselttiğini söylemek daha doğru olacaktır. Bu yanılsamayı ortadan kaldırmak için paranın fiyatının fiyatlar genel düzeyi, faizlerin fiyatının ise kredilerin fiyatı olarak düşünülmesi gerektiğini söylemiştir.[16]

Fiyatlar genel düzeyinin stabil olduğu dönemlerde nominal ve reel faiz oranları arasında bir fark olduğunu söylemek çok doğru olmaz. Buna karşın yüksek enflasyon zamanlarında ikisi arasındaki fark önem arz etmeye başlar. Bu durumu formülize eden Fisher Etkisi eşitliğine tekrar göz atmak gerekirse:

İ=r+ Pe

İ= nominal faiz oranını,

r= reel faiz oranını,

Pe= beklenen enflasyon oranını

temsil etmektedir. Fiyatların en yüksek seviyelerde olduğu uzun süreli zamanlarda bireylerin enflasyon beklentisi daha fazla olacaktır. Bu nedenle nominal faiz oranları reel faiz oranlarını aşacaktır. İşte bu noktada Fisher Etkisi dediğimiz durum yani fiyat değişimleri ile faiz oranları arasındaki aynı yönlü ilişki ortaya konmuş olur.

Monetaristler Keynesçilerden farklı olarak modellerine enflasyon beklentisini de alarak reel faiz oranı üzerinde durmaya çalışmıştırlar. Friedman’a göre parasal genişlemenin neden olduğu etkiler piyasa faiz oranlarını ancak geçici bir süre etkileyebilir. Para arzındaki artışın faiz oranlarını düşürmesini likidite etkisi olarak adlandırırlar ve Keynesyen Ekol’ün aksine onlara göre bu sadece başlangıçtır. Friedman, parasal değişikliklerin faiz oranları üzerinde iki etkisi daha olacağını teorisine eklemiştir. Para arzı artarsa bireyler diğer diğer aktiflere yönelecektir, bu durumda bu aktiflerin fiyatları artarken faiz oranları düşecektir. Düşük faiz oranları karşısında harcamalar artacaktır. Eğer ekonomi tam istihdam düzeyi veya ona yakın bir yerlerde ise harcamalardaki artış fiyatları da arttıracaktır. Bu denli sonuçları olan etki gelir ve fiyat düzeyi etkisi olarak isimlendirilmiştir. Üçüncü ve son olarak fiyat bekleyişleri etkisinden söz etmek gerekir. Buna göre yüksek oranlı bir enflasyon beklentisi para talebini azaltırken paranın dolanım hızını arttırır.

- MONETARİST TEORİDE İSTİKRAR POLİTİKASI YAKLAŞIMI

Monetarist düşüncenin temel varsayımlarından birisi doğası itibariyle özel sektörün oldukça istikrarlı olduğudur. Zaten onlara göre ekonomideki problemlerin hepsi olmasa bile çoğunluğunun kaynağında devletin uygulamış olduğu dengesiz para politikaları yatar. Bu noktada Keynesyen Ekol ile zıt düşmektedir, çünkü Monetaristlere göre istikrarsızlıkların asıl sebebi özel sektörün ta kendisidir.

Parasalcı Ekol para talebi fonksiyonun oldukça istikrarlı olduğunu savunurlar, buna bağlı olarak istikrarlı bir para arzı yönetiminin sağlanması koşuluyla ekonomide herhangi bir aksaklık olmayacağına dair inançları tamdır.[17]

Monetaristlere göre ekonomide bir aksaklık ya da sorun gözlemlendiğinde istikrar politikası uygulamanın başarı getirmesi zamana bağlı bir konudur. Başlıca iki sebepten ötürü istikrar politikalarının gecikmeli olarak ekonomiye etki edeceğini iddia ederler. Bu sebepler:

- Uygulanan istikrar politikasının ekonomiyi etkilemesinin zaman almasıdır. Buradaki gecikmenin uzun ya da kısa süreli olduğunu söylemek güçtür ve bu gecikmesinin başka sorunlara yol açabileceğini beklemek gerekir.

- Gelecek dönemde ekonomide neler olabileceğini, ne gibi sorunlarla karşılaşabileceğimizi tam olarak bilmememizdir. Örneğin gelecek yıl ekonomideki temel sorunun enflasyon mu yoksa resesyon mu olduğunu tam olarak bilemeyeceğimizden zaten etki etmesi belli bir zaman alacak bir politika uygulayıp ekonomiyi daha vahim bir duruma getirmek maalesef ki pek mümkün olacaktır.[18]

Bu gibi sebeplerden dolayı ekonomideki istikrar politikaları uygulayıcıları sık sık hatalar yapacaktırlar. Friedman zaten ekonomide sürekli istikrar politikaları uygulamanın gereksiz olduğunu ifade eder, çünkü piyasa dinamikleri herhangi bir aksaklık durumunda dengeye gelebilecek özelliğe sahiptir.

- MONETARİST PARA POLİTİKASI VE AKTARMA SÜRECİ

Monetarist iktisatçılara göre para arzındaki değişiklikler hasıla, istihdam ve fiyatlar düzeyinin belirlenmesinde en önemli faktördür. Keynesyen iktisatçılar, para arzının artmasının sadece bono satın alımını etkileyerek faiz oranlarını aşağı doğru çekeceğini ifade ederler. Monetaristler ise para arzındaki artışların bütün reel ve finansal varlıkları etkilediğini söylerler.

Yalnız şunu belirtmek gerekir ki Monetaristler uzun vadede piyasa dinamiklerine güvendikleri için parasal genişlemenin reel hasıla ve istihdam üzerindeki etkisinin kısa süreli olduğunu savunurlar. Parasal genişlemenin uzun vadede sadece fiyat artışlarına sebep olacağını söylerler.

Monetarist iktisatçılar, aşağıdaki şemadan da anlaşılabileceği üzere Keynesyenlerden farklı olarak doğrudan aktarım mekanizmasını savunmaktadırlar. Doğrudan parasal aktarım mekanizmasına göre, para arzındaki değişiklikler, sadece yatırım harcamalarını değil, toplam talebin bütün bileşenlerini etkiler.

Para politikasındaki değişiklikler ⇒ Toplam talepteki değişiklik ⇒ Nominal GSYİH’da değişiklik ⇒ Para arzındaki değişiklik

Yukarıdaki şemada ifade edildiği gibi Monetarist iktisatçılar paranın dolanım hızının sabit değil istikrarlı olduğunu savunurlar. Bireyler, diğer finansal ve reel aktiflerle birlikte ellerinde para da tutarlar. Elde tutulmak istenen para miktarı, nominal GSYİH düzeyine bağlıdır ve belirli bir dönemde para arzından bağımsızdır[19]. Örneğin, GSYIH=500 katrilyon iken (paranın dolanım hızı=5) para arzı 100 katrilyon olur. Böyle bir durumda para arzı > bireylerin elde tutmak istedikleri para olursa söz konusu likidite fazlasını harcamalarını arttırmak suretiyle eritebilirler. Ekonominin geneli böyle bir davranış seyrinde bulunursa toplam talepte genişleme olacağından nominal GSYIH da artmış olacaktır. Diyelim ki ekonomide 15 katrilyonluk bir parasal genişleme oldu. Bu parasal genişlemenin GSYIH’ya katkısı 15×5=75 katrilyon olacaktır. Kısacası V=GDP/M eşitliğinin varlığı GDP ve para arzının istikrarlı olması V’nin istikrarlı olmasını sağlamaktadır.

Friedman para arzındaki artışların çok dikkatlice ayarlanması, enflasyona sebep olmayacak şekilde sınırlandırılması gerektiğini söylemiştir. Çünkü ona göre enflasyonun asıl sebebi devlet harcamalarının fütursuz bir biçimde para arzını arttırma yoluyla karşılanmaya çalışılmasıdır. Friedman, Keynes ve dönemin birçok iktisatçısı 29 Krizi’nden sonra bilinenin aksine genişletici para ve maliye politikaları yapıldığına inanmamaktadır.[20] Hatta 1929 ve 1933 yılları arasında FED’in %33 oranında para arzında daralma yoluna gittiği bu düşüncelere önemli bir delalettir.

Aslında şunu söylemektedirler: Para politikaları kısa dönemde etkindir, faydaları görülebilir. Ancak uzun vadede ancak enflasyona sebep olur.[21]

Friedman, ekonomide enflasyon sorununun ortaya çıkmaması için para arzı artış hızının yıllık bazda sabit olmasını önermiştir. Ekonomiyi stabilize etmek için uygulanan para politikalarıyla ilgili bazı düzenlemeler yapılmasını önerir. Bu düzenlemeler:

- Reeskont politikası ile açık piyasa işlemleri politikası arasında sağlam bir kombinasyon olmalıdır.

- Zorunlu karşılıklar oranı %100 olmalıdır.

Bu düzenlemeler dışında Monetarist Yaklaşımın sabit parasal büyüme kuralı önerisinden de bahsetmek gerekir.[22] Bu kurala göre para arzının amacı enflasyonist etkiler yaratmak değil toplam harcama artışı ile reel hasıla artışı arasındaki dengeyi sağlamak olmalıdır. Bu nedenle hükümetler ihtiyari para politikası yerine kurala dayalı para arzı artışı ya da daralması yollarına başvurmalıdır.

%M+%V=%P+%Y

Örneğin, yıllık bazda para arzındaki artış oranı %6 ve dolanım hızındaki artış oranı %3 ise denklemin sağ tarafının toplamı da %9 olmalıdır. Diyelim ki fiyatlardaki artış oranı %6, o zaman da reel hasıladaki büyüme oranı da %3 olmalıdır. Ekonomi açısından ideal olan, uzun dönemde sıfır enflasyon oranına ulaşmaktır. Uzun dönemde reel hasıla artışı, işgücü artış hızı ile verimlilik artış hızı toplamı kadar olabilir.

8.1 Para Politikalarında Gecikme Sorunu

Para politikaları ile amaçlanan etkilere istenilen vakitte ulaşmak her zaman mümkün değildir. Bu politikalar ancak değişken gecikmelerle ekonomiye müdahil olabilir.

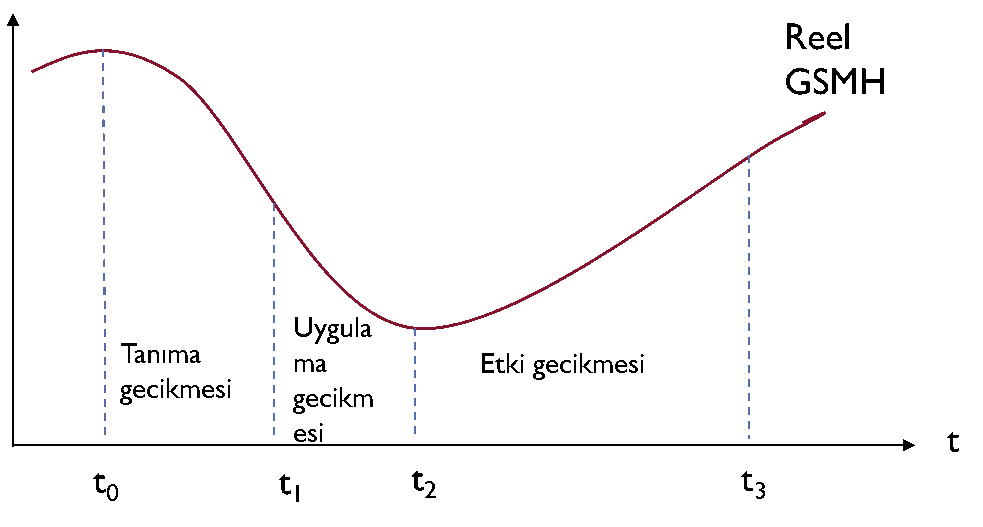

Gecikme sorunlarını Şekil 1 yardımı ile açıklamak mümkündür. t0 anında iken ekonomide resesyonist eğilimler baş göstermeye başlamıştır. Bu durumda tetikleyici para politikaları uygulamak gerekir. Ancak verilerin zamanında yayınlanmaması ve daha önceki dönemlerde yaşanan konjonktürel dalgalanmalardan çok net anlamlar çıkarmak kolay değildir. Kriz iyice belirginleştikten sonra yani t1 zamanına gelindiğinde ancak ekonomi yetkilileri durumun vehametini fark edebilecektirler. İşte tam da sorunun baş göstermesi ile politika yapıcıların fark etmesi arasında geçen süreye tanıma gecikmesi denir.

Reel GSMH

Şekil 1: Para Politikalarının Gecikme Sorunu[23]

Diğer bir gecikme türü olan uygulama gecikmesi kurumsal faktörler yüzünden ortaya çıkar. Para politikasını yürütecek olan kurumların birbirleriyle koordinasyonu ve politikanın yürütülebilmesi için gereken düzenlemelerin zamanında yapılamamasından kaynaklanır. Şekilde t1 – t2 süreleri uygulama gecikmesini gösterir.

Son olarak gecikme etkisinden bahsetmek gerekir. Bu gecikme, politika uygulaması ile söz konusu politikanın ekonomi üzerinde meydana getireceği etki arasındaki süreyi kapsar. Örneğin, merkez bankası resesyonist eğilimleri azaltmak için reeskont oranlarını azaltarak ya da açık piyasa işlemlerine müracaat ederek piyasaya rezerv pompalayabilir. Ancak, söz konusu genişletici politikaların toplam harcama düzeyi, GSMH ve istihdam gibi değişkenler üzerinde etkiler doğurması, belirli bir süre (t2 – t3) geçtikten sonra gözlenebilir.

- MONETARİST TEORİDE MALİYE POLİTİKASI

Monetaristler ekonomide işsizliğin ve enflasyonun önlenmesinde maliye politikalarının etkinsiz olduğunu savunurlar. Bu düşüncelerinin asıl sebebi Parasalcı teorinin varsayımlarıyla alakalıdır. Bu varsayımlardan biri para talebinin faiz esnekliğinin sıfır olmasıdır. Aynı zamanda daha önce bahsettiğimiz gibi para talebi fonksiyonu olarak kabul ettikleri Modern Miktar Teorisi oldukça istikrarlı bir yapı gösterir. Para arzının ise dışsal bir değişken olduğunu varsayarlar. Yani para talebi, para arzıyla gelir arasındaki bağı kurmaktadır. Böyle bir durumda para stoku değişmedikçe gelir düzeyi aynı kalmaktadır. Çünkü gelir düzeyi arttıkça para talebi artar. [24]

Friedman kamu harcamalarının para basma yoluyla finanse etmenin sonucunun kesinlikle enflasyonist olacağını, diğer yollarla finanse edilmesinin ise enflasyonu ortaya çıkarmayacağını sadece vergi mükelleflerinin ve devlet tahvili sahiplerinin harcayacağı kaynakların kamu kesimlerince kullanacağını ifade etmiştir.

- SONUÇ

Monetarist Ekol öncesi, paranın ekonomideki rolünün önemi göz ardı ediliyordu, hatta reddediliyordu. Fakat Monetarist iktisatçılara göre üretim, istihdam ve fiyatlar genel seviyesindeki gelişmeler para arzındaki hareketlere bağlıdır. Fakat şunu da belirtmek gerekir ki parasal değişiklikler bu reel aktifleri ancak kısa süreli olarak etki eder. Klasik Ekol’ün devamı niteliğindeki Chicago Okulu savunucuları, onların teorilerindeki sert çekirdekli olarak nitelendirilebilecek uzun vadeli olguları neredeyse aynen kabul etmişlerdir. Uzun vadede piyasa dinamiklerine sıkı sıkıya güvenirler, çünkü gerçek faiz, istihdam ve ücret dengeleri sadece uzun vadede ortaya çıkacaktır. Ekonomik sistemler kendi içlerinde dengeye geleceklerdir.

Friedman, ekonomideki istikrarsızlıkların kaynağının devletlerin gereksiz ve yanlış müdahaleleri olduğunu savunur. Onun nazarında 29 Buhranı denilen hadisenin büyük bir ekonomik kriz olarak tüm dünya ekonomilerini vahim hale getirmesinin arkasında yatan sebep, Amerikan Merkez Bankası’nın yanlış para arzı yönetimiydi.

En önemli iki istikrarsızlık göstergesinden biri olan enflasyonun her zaman ve her yerde parasal bir olgu olduğunu, ekonomideki reel büyüme hız oranından daha büyük oranda parasal genişleme söz konusu olursa enflasyonun kaçınılmaz olacağını savunurlar. Nitekim ekonomide bu enflasyonist etkilerin minimum 6 ile 12 ay arasında görülmeye başlanacağını söyleyen Milton Friedman’a göre, hükümetlerin seçimlere yakın tarihlerde kamu harcamalarını arttırması ve finansman yöntemi olarak parasal genişlemeyi tercih etmesinin enflasyon sorununu ortaya çıkarmasına rağmen seçmenlerin bu etkileri fark edebilmeleri zaman alacaktır. Bunun dışında ekonomide bir doğal işsizlik oranı olduğunu ve herhangi bir politika yardımıyla bile bu oranın altına düşmenin mümkün olmayacağını vurgularlar.

Sonuç itibariyle ekonomide bir aksaklık, sorun ya da istikrarsızlık söz konusuysa bunları savuşturmanın doğru izlenen bir para arzı yönetimi olacağını savunan Monetarist İktisatçılar maliye politikalarının ekonomiyi denge durumuna getirmek bir yana başlı başına bir istikrarsızlık sebebi olacağını ifade ederler.

KAYNAKÇA

Andersen, Leonall. & Carlson, Keith. “A Monetarist Model For Economic Stabilization”. Federal Reserve of Saint Louis, 1970.

Bannock, Graham. & Manser, William. International Dictionary of Finance. The Economist, 2003.

Çağlayan, Ebru. “Yaşam Boyu Sürekli Gelir Hipotezi’nde Mevsimsellik”. Marmara Üniversitesi İİBF Dergisi, 2003.

Erdoğan, Seyfettin. Para Politikası. İstanbul: Umuttepe Yayınları, 2013.

Hall, Stephen. & Swamy, P.A.V.B. & Tavlas, George. “Milton Friedman, the Demand for Money, And the FCB’s Monetary Policy Strategy”. Federal Reserve Bank of St. Louis Review, 2012.

Jahan, Sarwat. & Papageorgiou, Chris. “What Is Monetarism”. Back To Basics Finance & Development, 2014.

Kamerschen, David. & McKenzie, Richard. & Nardinelli, Clarck. Economics. USA: Houghton Mifflin Com., 1989.

Krugman, Paul. Politika Taşeronları Azalan Beklentiler Çağında İktisadi Eğilimler Ve Önemsizleşen Refah. İstanbul: Literatür Yayınları, 2008.

McCallum T. Bennett, “ Monetarist Rules in the Light of Recent Experience ”. Nber Working Papers Series, 1984.

Mishkin, Frederic S.. The Economics of Money, Banking and Financial Markets,. Columbia University, 2004.

Order, Robert Van. “Unemployement, Inflation, and Monetarism: A Further Analysis”. The American Economic Review, 1977.

Orhan, Osman Zeki. Başlıca Enflasyon Teorileri Ve İstikrar Politikaları. İstanbul: Filiz Kitabevi, 1995

Parasız, İlker. Monetarizm ve Ünlü Monetarist Keynesgil İktisatçılarla Söyleşiler. Bursa: Hiperlink, 1996

Parasız, İlker. “Monetarizm ve Friedmanci Düşüncenin Temellleri”. Tekstil Ve Mühendislik. 1991.

Yay, Gülsün Gürkan. “Chicago Okulu, Milton Friedman ve Monetarizm”. Yıldız Teknik Üniversitesi İktisadi İdari Bilimler Fakültesi.

[1] Erdoğan, Seyfettin. Para Politikası, İstanbul: Umuttepe Yayınları, 2013, s. 179

[2] Krugman, Paul. Politika Taşeronları Azalan Beklentiler Çağında İktisadi Eğilimler Ve Önemsizleşen Refah, İstanbul: Literatür Yayınları, 2008, ss. 36-45

[3] Parasız, İlker. “Monetarizm ve Friedmanci Düşüncenin Temellleri”, Tekstil Ve Mühendislik, Sayı:5 (25 ŞUBAT 1991) ss.46-50

[4] Bannock, Graham. & Manser, William. International Dictionary of Finance, The Economist, 2003, s.

[5] Krugman, Paul. Politika Taşeronları Azalan Beklentiler Çağında İktisadi Eğilimler Ve Önemsizleşen Refah, İstanbul: Literatür Yayınları, 2008, ss. 27

[6] Jahan, Sarwat. & Papageorgiou, Chris. “What Is Monetarism”, Back To Basics Finance & Development, 2014, Vol.51, s.38

[7] McCallum T. Bennett, “ Monetarist Rules in the Light of Recent Experience ”, Nber Working Papers Series, 1984, Vol. 1271, ss. 1-8

[8] Orhan, Osman Zeki. Başlıca Enflasyon Teorileri Ve İstikrar Politikaları, İstanbul: Filiz Kitabevi, 1995, s.160

[9] Order, Robert Van. “Unemployement, Inflation, and Monetarism: A Further Analysis”, The American Economic Review, 1977, vol. 67, no. 4, ss. 741-746

[10] Orhan, Osman Zeki. Başlıca Enflasyon Teorileri Ve İstikrar Politikaları, İstanbul: Filiz Kitabevi, 1995, ss.163-166

[11] Parasız, İlker. Monetarizm ve Ünlü Monetarist Keynesgil İktisatçılarla Söyleşiler, Bursa: Hiperlink, 1996, ss. 21-25

[12] Çağlayan, Ebru. “Yaşam Boyu Sürekli Gelir Hipotezi’nde Mevsimsellik” Marmara Üniversitesi İİBF Dergisi, 2003, Sayı 1, s. 420

[13] Erdoğan, Seyfettin. Para Politikası, İstanbul: Umuttepe Yayınları, 2013, ss. 179-181

[14] Hall, Stephen. & Swamy, P.A.V.B. & Tavlas, George. “Milton Friedman, the Demand for Money, And the FCB’s Monetary Policy Strategy”, Federal Reserve Bank of St. Louis Review, 2012, Mayıs/ Haziran, ss. 153-185.

[15] Kamerschen, David. & McKenzie, Richard. & Nardinelli, Clarck. Economics, USA: Houghton Mifflin Com., 1989, ss.381-384

[16] Orhan, Osman Z.. Başlıca Enflasyon Teorileri ve İstikrar Politikaları, İstanbul: Filiz Kitabevi, 1995, ss. 173-175

[17] Yay, Gülsün Gürkan. “Chicago Okulu, Milton Friedman ve Monetarizm”, Yıldız Teknik Üniversitesi İktisadi İdari Bilimler Fakültesi, s.8

[18] Andersen, Leonall. & Carlson, Keith. “A Monetarist Model For Economic Stabilization”, Federal Reserve of Saint Louis, 1970, s.8

[19] Erdoğan, Seyfettin. Para Politikası, İstanbul: Umuttepe Yayınevi, 2013, s.184

[20] Orhan, Osman Z.. Başlıca Enflasyon Teorileri ve İstikrar Politikaları, İstanbul: Filiz Kitabevi, 1995, s.163

[21] Mishkin, Frederic S.. The Economics of Money, Banking and Financial Markets Columbia University, 2004, s.592

[22] Erdoğan, Seyfettin. Para Politikası, İstanbul: Umuttepe Yayınları, 2013, s.198

[23] Erdoğan, Seyfettin. Para Politikası, İstanbul: Umuttepe Yayınları, 2013, s.198

[24] Orhan, Osman Z.. Başlıca Enflasyon Teorileri ve İstikrar Politikaları, İstanbul: Filiz Kitabevi, 1995, s.170